先看整体业绩:

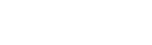

一季度实现总营收 170 亿元人民币,同比增长 37%,基本符合市场一致预期(彭博)。经调整净亏损 49 亿元,好于市场预期的 58 亿元。亏损的主要原因除了继续扩大用于大数据等技术投入的研发支出外,本季度用于推广快手极速版等营销支出也在去年高基数下继续大幅升高。

而在其他几个需要关注的核心数据指标情况中:

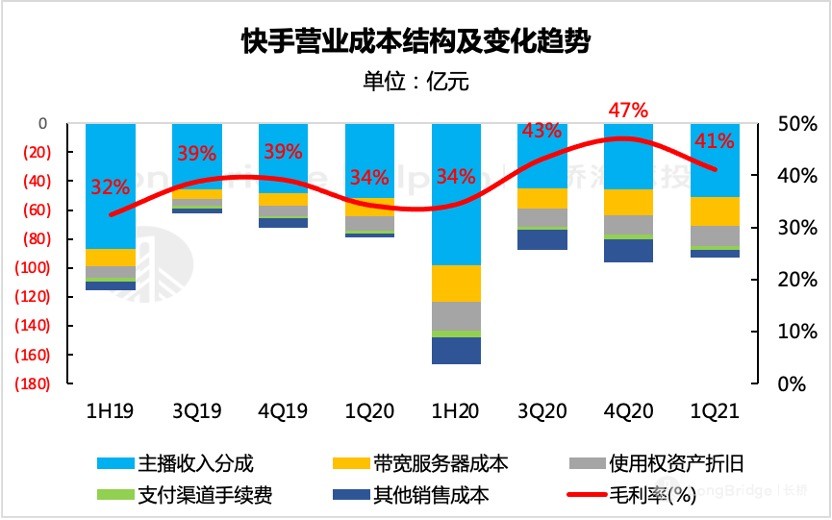

1、受春假活动刺激,用户规模创新高

一季度受快手春假一些列运营活动刺激,月活净增 3900 万至 5.2 亿人,创历史新高。日活接近 3 亿人,受小剧场、超直播等长内容驱动,日均用户时长大幅提升至 99 分钟,用户增长质量较高。

但从第三方数据来看,随着活动热度的消退,二季度以来,快手的用户渗透率相比抖音有一定下滑。预计三、四季度由于奥运会、冬运会的热度催化,用户会出现一波回流。

2、广告高增长,但略低于市场预期

作为从上季度开始成为快手总营收的第一支撑业务,本季度继续高歌猛进,但从市场预期来看,仍然不够快。

一季度广告收入 85.6 亿元,同比增长 161%,相比上季度 170% 的增速有所放缓,而部分大行对该业务增速原本预期则是 180% 左右。

3、电商:增势迅猛,小超预期

作为快手又一个寄予厚望的未来业绩发力点,一季度电商业务表现不赖。在包含电商的其他收入中,一季度实现了近 600% 的增长,基本都是由电商热度带来。

一季度,快手电商的 GMV 达到了 1186 亿元,稍高于大行预测的 1100 亿元,佣金率 1.02% 环比略有提升。

另外,自有平台(快手小店)成交额占比由去年的 54% 已飞速渗透至一季度的 85%。可以说,虽然限制了外链跳转,但快手私域流量的高忠诚度叠加比较完善的闭环交易工具,得以支撑快手的 “电商梦”。

4、直播:秀场的落寞仍然无解

长期下秀场直播整个行业的发展趋势并不乐观。这也是快手在去年开始加大马力,推动平台业务向广告、电商转型的主要原因。

一季度在去年的高基数上,下滑幅度继续扩大,同比下滑 20%。而快手对主播的分成比例却在提高,对供给端的改善并没有带来行业发展趋势性的扭转,因此,秀场直播的落寞可能更多是用户需求意愿的降低带来。

5、成本费用:高举高打的快手又回来了

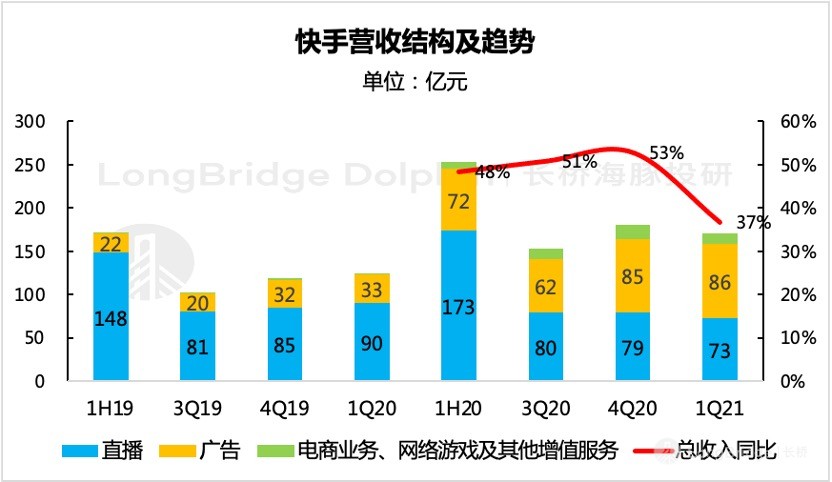

在流量战热度不减下,亟需高成长支撑估值的快手不得不继续走高投入的老路。一季度主播分成成本率、服务器成本率、研发费用率均存在有所增加。为了提高快手极速版的推广力度,营销支出也大幅抬升。因此一季度除了毛利率环比由 47% 下降至 41% 外,经营亏损难见改善。好在市场已有心理准备,一季度经调整净利润略优于市场预期。

总结来说,此次业绩只能说是勉强一般,未来摆在快手面前的问题仍然需要一一解决。虽然去年成功转型公域打了个漂亮仗,给了资本市场一个变现增长的想象空间。

但在年初,公司又喊出 “2021 年是私域流量之年” 以及以 “内容驱动各业务增长” 的口号,着实让人有点摸不着头脑。在海豚君看来,短期内,快手更多的是需要在公域、私域的不同打法下依然保持清晰的产品调性,如何在公司商业化需求以及社区生态(主播、用户、内容)的健康成长之间做好平衡,是未来的快手需要更加关注的问题。

不过好在,短期内快手仍然走在短视频红利的最前端,在时不时优质内容的驱动下,依然能够看到一些增长机会。后续海豚君将更新快手估值,感兴趣的小伙伴可持续关注。

本次财报详细解读

1、整体业绩:符合预期,广告的支柱性作用加强

一季度实现总营收 170 亿元人民币,同比增长 37%,基本符合市场一致预期(彭博)。其中广告收入如市场预期,对整体营收的贡献在进一步提升,由上季度的 47% 提升到 50%。相反,直播则在去年疫情高基数下大幅下滑。

数据来源:快手财报、海豚投研整理

而在利润端,除了季节性因素影响外,快手继续执行的快速扩张战略也是成本费用快速升高的原因。

一方面流量增加后,需要加大服务器扩容以及对未来前沿技术的投入,另一方面则在竞争愈演愈烈下,延续去年一季度的高强度推广风格。

一季度主播分成成本率、服务器成本率、研发费用率均存在有所增加。为了提高快手极速版的推广力度,营销支出也大幅抬升。因此一季度除了毛利率环比由 47% 下降至 41% 外,经营亏损短期内难见改善。

但从彭博一致预期的情况来看,市场对快手的一季度扩张投入似乎已有预期。

数据来源:快手财报、海豚投研整理

数据来源:快手财报、海豚投研整理

2、春假活动刺激,流量规模高质量增长

用户增长情况是快手此次财报相对比较亮眼的部分。一季度月活净增 0.4 万,达到 5.2 亿。虽然未争取到 2021 年春晚的赞助,但快手在春节期间对用户的红包激励也并不少。

还记得这张图吗?

数据来源:快手财报、海豚投研整理

尽管流量快速扩张,但在用户粘性指标上,一季度也并没有拉垮,平均日活达到 2.95 亿,日均用户时长达到 99 分钟。DAU/MAU 也仍然保持在 57%,据调研,快手的长期目标则是在 60% 以上。

可以说,一季度里这是一次高质量的流量渗透。除了快手自身的私域属性相对优势之外,一季度体育(CBA 转播权)、影视(快手小剧场)、直播(演唱会、脱口秀等官方超级播)内容也是 “粘住” 流量的主力军。

但从第三方数据来看,快手在二季度的用户规模随活动热度消退也出现了流失。也就是说,在互联网流量内卷大战愈演愈烈下,对单一平台未来流量增长的持续性均不可太过乐观,未来更多是不同平台之间的此消彼长。

数据来源:Questmobile、海豚投研整理

数据来源:快手财报、海豚投研整理

另外,值得一提的是,今年初快手开始有选择的对海外市场进行挖掘和拓展,推出了 “Kwai”、“SnackVideo” 两款短视频社区平台,并取得了不俗的成绩。截至 4 月,海外用户已经达到 1.5 亿人。

3、广告高增长,但略低于市场预期

作为从上季度开始成为快手总营收的主要支撑业务,本季度继续高歌猛进,但从市场预期来看,仍然不够快。

一季度广告收入 85.6 亿元,同比增长 161%,相比上季度 170% 的增速有所放缓,而部分大行对该业务增速原本预期则是 180% 左右。

从去年下半年以来,针对流量成本的迅速增加,市场一直热议不停。根据大行调研数据,一季度视频平台流量的不同类型报价均上涨了 100% 以上,而疫情后经济复苏预期下广告主的投放意愿也在大幅反弹。海豚君认为,快手借力行业红利,广告的高增长态势短期内预计仍可持续。

数据来源:快手财报、海豚投研整理

快手在去年发力公域流量以来,为了广告商业化,在产品更新优化以及其他配套的营销解决方案上,做了很大的努力。包括单列沉浸式改版、快手粉条以及快手广告联盟上,为广告主提供了丰富的营销解决方案。

为了摆脱掉 “土气” 标签,这一年多来,快手的动作一直没有停歇,这都是为了争取 “粗大腿” 的品牌广告主。根据大行的调研,2020 年品牌广告仅占快手整体广告收入的 5% 不到。

此次一季度财报未公布品牌广告占比,虽然披露了品牌广告的增速是明显高于整体增速。但从结果来看,快手还需要努力争取品牌商的更多青睐。

(不同广告形式收入拆分情况,海豚君将关注稍后电话会议上管理层的解读)

4、电商:增势迅猛,小超预期

作为快手又一个寄予厚望的未来业绩发力点,一季度电商业务表现还是不赖的。在包含电商的其他收入中,一季度实现了近 600% 的增长,基本都是由电商热度带来。

数据来源:快手财报、海豚投研整理

尤其是在 “好物联盟” 的商品选择池以及 “小店通” 推广工具下,通过为主播提供数字工具赋能,分析不同产品表现和粉丝行为,提高主播挑选商品的效率和交易转化率,自有平台(快手小店)成交额占比由去年的 54% 已飞速渗透至一季度的 85%。可以说,虽然限制了外链跳转,但快手私域流量的高忠诚度叠加比较完善的闭环交易工具,得以支撑快手的 “电商梦”。

一季度,快手电商的 GMV 达到了 1186 亿元,稍高于大行预测的 1100 亿元,佣金率 1.02% 环比略有提升。

相对于 2021 年 8000 亿的目标,一季度虽然只完成了 15%,但电商旺季则主要在 618 所在的二季度以及四季度的双 11、双 12 期间。面对抖音、淘宝的攻势汹涌,快手独占优势的私域属性,对电商业务的拉动效果仍然可以期待。

数据来源:快手财报、海豚投研整理

5、直播:秀场的落寞仍然无解

海豚君在之前的快手研究中就曾表态过,对于长期下秀场直播整个行业的发展趋势并不乐观。这也是快手在去年开始加大马力,推动平台业务向广告、电商转型的主要原因。

一季度在去年的高基数上,下滑幅度继续扩大。

数据来源:快手财报、海豚投研整理

海豚君注意到,直播付费率以及单用户付费力度出现双重萎缩,但主播分成比例却在一季度迅速升高。

猜测主要原因可能为:1)快手为了刺激主播的秀场直播频率,大幅提高了主播的激励分成。2)一季度直播行业受到政府强监管,快手对于部分打赏收入做了退回处理,而对主播的分成未收回,从而造成分成比例虚高。

不管如何,从这两个直播运营数据可以看出,主播的内容供给并不是秀场直播衰落的主要影响因素。更多的则是需求端的萎缩,短期内秀场直播的用户需求意愿在快速消退,行业天花板已依稀可见。

数据来源:快手财报、海豚投研整理

数据来源:快手财报、海豚投研整理